カードローンの返済方法には難しいことばが多く、はじめて利用する方には分かりづらいものです。ですが、返済方法をしっかりと理解しておかないと実は損をしてしまうかもしれません。

カードローンはリボ払いなため、よくわからないで使いすぎても毎月の返済はあまり変わりません。ですが、借りたお金は早く返すことがベストな方法です。

- カードローンの2つの返済方法

- カードローン返済で利息を減らすコツ

- 返済時は利息だけでなく手数料にも気をつけよう

いまではWEBで申し込みから返済まですべて完結するカードローンも増えてきました。返済場所もコンビニや銀行ATMでできるカードローン会社がほとんどなため、ちょっとした外出や仕事帰りにでも気軽に利用可能です。

昔は消費者金融の無人契約機のちかくにある専用のATMで借りたり返済するイメージがありましたが、現在ではじぶんの口座からお金を引き出したり入金する感覚でできるので周囲の目も気になりません。

この記事ではカードローンの返済方法から返済できる場所、利息を抑える返済方法についてまとめているのでぜひ参考にしてください。

すぐにカードローンの利息を減らすコツをチェックしたい方はこちらからジャンプできます

カードローンの返済方法は大きく2つ

カードローンの返済方法には、毎月決められた日に決められた額をコツコツと返済していく約定返済と、じぶんで好きなタイミングに好きな金額を繰り上げて返済する臨時返済の2つの方法があります。

毎月決められた日に決められた額の返済をしていく「約定返済」

カードローンのもっとも基本的な返済方法が約定返済です。約定返済とはカードローンの契約時に定められた毎月決められた日に、決められた額を返済していくことです。返済日はカードローン各社によって異なります。例えば「毎月5日に5,000円ずつ返済していく」といった次第です。

このときに注意しなくてはいけないのが、利用するカードローン会社の返済方式です。各社のホームページには必ず返済方式が記載されており、それらの計算方式に応じて元金(借りたお金)と利息を組み合わせて返済額が決定します。

この返済方式は各社が定めるもので、借りる側が自由に選択することはできませんが、じつは返済方式によって損をする場合もあるので詳しく解説していきます。

返済方式を理解するには「定額返済方式」と「定率返済方式」の2つと「元利返済方式」と「元金返済方式」の2つを組み合わせた4パターンの仕組みを知る必要があります。

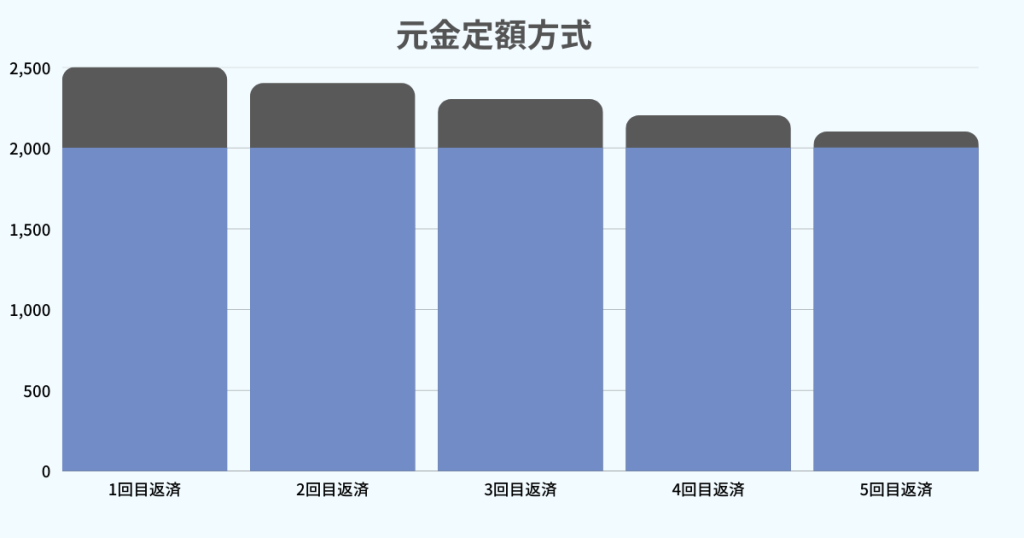

元金定額方式(元金×定額のパターン)

元金定額返済方式の特徴

元金(借りたお金)の返済額が固定+利息返済

| メリット | デメリット |

|---|---|

| 返済が進んでいくと毎月の返済額が減っていく 元利定額方式に比べてトータルの返済総額を抑えられる 元金の支払いが一定なので返済回数がわかりやすい | 借入残高が多い初期は毎月の返済額負担が大きい |

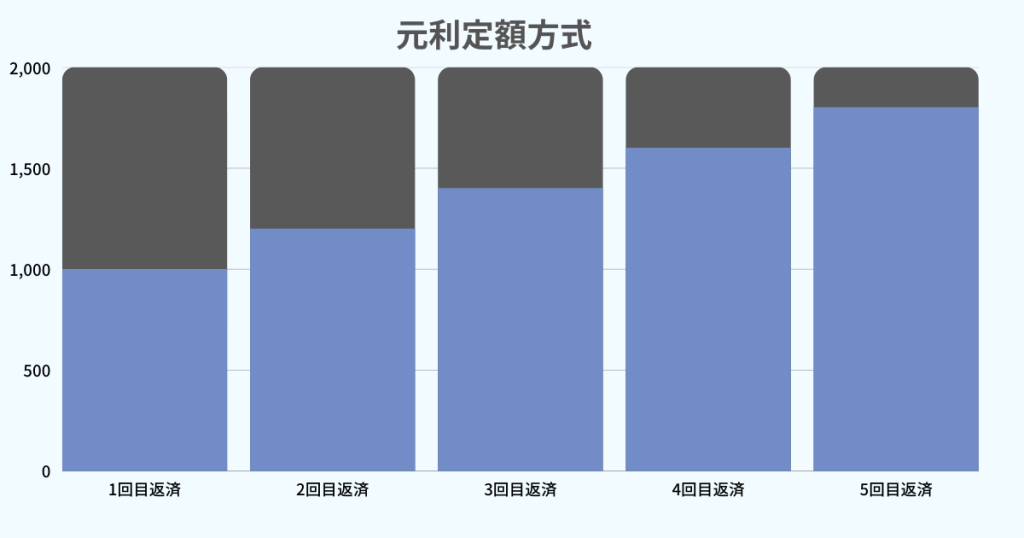

元利定額方式(元利×定額のパターン)

元利定額返済方式の特徴

元金(借りたお金)+利息の合計返済金額が毎月固定

| メリット | デメリット |

|---|---|

| 返済額が毎月おなじで家計にやさしい 元利定額方式に比べてトータルの返済総額を抑えられる 元金の支払いが一定なので返済回数がわかりやすい | 借入残高が多い初期は元金の返済が進まない 元金定額返済方式にくらべて返済期間が長期化する 利息が増えて返済総額が増えてしまう |

元金定率方式(元金×定率のパターン)

元金定率返済方式の特徴

元金(借りたお金)に一定の割合を掛けた金額+利息返済

| メリット | デメリット |

|---|---|

| 返済の後半になると返済額が少なくなる | 元金に一定割合を掛けていくので繰り上げ返済をしないと完済できない 返済期間がかなり長期化する |

元利定率方式(元利×定率のパターン)

元利定率返済方式の特徴

元金(借りたお金)に一定の割合を掛けた金額に利息返済額も含める

| メリット | デメリット |

|---|---|

| 返済の後半になると返済額が少なくなる 毎月の返済が計算しやすい | 元金に一定割合を掛けていくので繰り上げ返済をしないと完済できない 返済期間がかなり長期化する |

カードローン各社のほとんどは元金定額方式か元利定額方式

上記で4パターンの返済方式について解説してきましたが、実態として多くのカードローン会社では「元金定額方式」か「元利定額方式」を採用しています。「元金定額方式」を採用している会社では楽天銀行カードローンが挙げられますが、平成22年5月4日以降は受付を停止しているので実質いまではほとんどのカードローン会社が「元利定額方式」となっています。

実際には元利定額方式でも残高スライド方式によって分別される

カードローン会社のほとんどが「元利定額方式」だからといって、毎月の返済額は同じになるかというと、そうでもありません。じつはおなじ「元利定額方式」でも「定率リボルビング方式」・「借入れ後残高スライド方式」・「残高スライド方式」のどれを採用しているかによって返済額や計算方法が変わります。

以下の表は各社のホームページに掲載されている返済方式と、元利定額方式or元金定額方式、さらに残高スライド方法で分けて記載しています。

| 商品名 | 返済方式 | 元利定額or元金定額 | 残高スライド方式 |

|---|---|---|---|

| アコム | 定率リボルビング方式 | 元利定額方式 | 借入れ後残高定率リボルビング方式 |

| プロミス | 定率リボルビング方式 ※残高スライド元利定額返済方式 | 元利定額方式 | 借入れ後残高定率リボルビング方式 |

| アイフル | 借入後残高スライド元利定額リボルビング返済方式 | 元利定額方式 | 借入れ後残高スライド方式 |

| モビット | 借入後残高スライド元利定額返済方式 | 元利定額方式 | 借入れ後残高スライド方式 |

| レイクALSA | 残高スライドリボルビング方式 | 元利定額方式 | 残高スライド方式 |

| 楽天銀行カードローン | 残高スライドリボルビング方式 | 元利定額方式 | 残高スライド方式 |

| バンクイック | 残高スライドリボルビング方式 | 元利定額方式 | 残高スライド方式 |

| 三井住友銀行カードローン | 残高スライドリボルビング方式 | 元利定額方式 | 残高スライド方式 |

| みずほ銀行カードローン | 残高スライドリボルビング方式 | 元利定額方式 | 残高スライド方式 |

残高スライド方式は3パターンあり複雑なため、さらにくわしく解説していきましょう。

借入れ後残高定率リボルビング方式

- 最後に借入れした時点での残高に一定の割合をかけた金額が最少返済額となる

- 追加借入れをすると毎月の最少返済額が変わる

- 追加借入れをしなければ完済まで毎月の最少返済額は同じ

アコムとプロミスで採用されている「借入れ後残高定率リボルビング方式」は、最後に借り入れしたタイミングの残高によって最少返済額の割合が変動します。

たとえばアコムで限度額10万円で借り入れをした場合、一定の割合は4.2%以上となります。10万円×4.2%=4,200円となり千円以下は切り上げとなるため最少返済額は5,000円の計算です。この5,000円のなかに利息分も含めて毎月返済を行っていきます。

追加で借り入れをしなければ毎月5,000円というのは変わりませんが、もし途中で30万円の借入れを限度額50万円でした場合には一定の割合が3.0%となり、その月から最少返済額は30万円×3.0%=9,000円となります。

借入れ後残高スライド方式

- 最後に借入れした時点での残高によって一定の金額が最少返済額となる

- 追加借入れをすると毎月の最少返済額が変わる

- 追加借入れをしなければ完済まで最少返済額は同じ

「借入れ後残高スライド方式」はアイフルやモビットが採用している方式です。最後に借入れをしたタイミングの残高によって最少返済額が変わるのは「借入れ後残高定率リボルビング方式」とおなじですが、定率で計算するのではなく定額で計算を行います。

「借入れ後残高スライド方式」を採用しているのはアイフルやモビットになります。アイフルの場合だと、月10万円を借りたときの返済金額は毎月の約定日返済で4,000円となります。

途中で借入れをしなければ、最後まで毎月の最少返済額が変わらないのはアコムやプロミスの「借入れ後残高定率リボルビング方式」とおなじで、途中で30万円の借入れをして残高が増えると毎月の最少返済額も11,000円になる仕組みも同様です。

現在の借入れ額に応じた割合で最少返済額が決定するのが「借入れ後残高定率リボルビング方式」、借入れ額に応じた一定の金額で最少返済額が決定するのが「借入れ後残高スライド方式」だと覚えておきましょう。

残高スライド方式

- 毎月の時点での残高によって最少返済額が変動

- 追加借入れをしてもしなくても最少返済額は変動

「残高スライド方式」は多くの銀行カードローンで採用されている方式です。これまで紹介してきた「借入れ後残高定率リボルビング方式」や「借入れ後残高スライド方式」と異なり、毎月の残高によって最少返済額が変動します。代表的なバンクイックの場合だと30万円の残高時は最少返済額が6,000円、残高が10万円以下になると最少返済額は2,000円となります。((借入れ利率が8.1%超の場合)

残高スライド方式は途中で追加借入れをする・しないに関係なく毎月の最少返済額が変動していくのが特徴です。基本的には借入れ額が多くなると毎月の最少返済額も多くなると覚えておきましょう。

好きなタイミングで好きな金額を繰り上げ返済する「臨時返済」

ここまでカードローン各社の返済金額の仕組みについて解説してきました。かなり複雑ですが、じぶんが利用しているカードローン会社の仕組みだけは理解しておくとよいでしょう。毎月の指定日に返済する約定返済ではこれまでの返済方式によって各社異なりましたが、もうひとつの返済方法として臨時返済があります。

臨時返済とは、じぶんで好きなタイミングで好きな金額を返済していくことです。約定返済が「毎月最少でも3,000円返済してね」というのに対して臨時返済はじぶんで「今月は臨時収入があったから追加で10,000円返済しよう」といったものです。

臨時返済だけを行うということはできなく、あくまで約定返済にくわえて臨時返済もすることができるのがカードローンの仕組みとなっています。

カードローンの返済で利息を抑えるコツ

カードローンをオトクに利用するには利息を抑えるのが一番です。利息を抑えるコツはとにかく長期間ではなく、できるだけ短期間で返済していくことになります。そのためにも以下の2つのポイントを意識するようにしましょう。

- 約定返済で毎月返す金額をできるだけ多くする

- 臨時返済で積極的に借入残高をへらす

約定返済で毎月返す金額をできるだけ多くする

毎月の指定日に返済をおこなっていく約定返済では解説してきたように最少返済額以上の返済をしていくことになります。最少返済以上であれば基本的にはいくらでも毎月の返済金額とすることができます。じぶんに無理のない範囲内で毎月の返済金額を引き上げることによって、返済期間も短くなりトータルの利息も抑えることができます。

たとえばアコムで10万円を18%で借入れをした場合、最少返済額である毎月5,000円と毎月10,000円を返済した場合では以下になります。

アコムで10万円を18%で借入れした場合

- 毎月5,000円返済 / 返済回数:24回 / 合計返済額:119,772円 / 合計利息:19,772円

- 毎月10,000円返済 / 返済回数:11回 / 合計返済額:109,158円 / 合計利息:9,158円

おなじ10万円を借入れした場合でも、毎月10,000円返済をすると返済期間は約半分、支払う利息では10,000円少なく済みます。毎月10,000円が厳しい方でも毎月6,000円返済にして1,000円ずつ多く返すだけでも支払う合計利息は15,930円となって4,000円近く少なくなります。

カードローンを返済するときには無理のない範囲で、極力多めに毎月返しておくと覚えておきましょう。

臨時返済で積極的に借入残高をへらす

毎月の返済額を引き上げるのは難しいという方は臨時返済を積極的に活用するだけでも利息は変わります。たとえば毎月5,000円ずつ返済していたけど今月だけ追加で10,000円臨時返済をした場合、返済期間は2ヶ月分短縮できることになるため、その期間分の利息を支払わずに済みます。

安定して増額できるほど見込みはないけど、余裕のある月だけならといった場合に臨時返済は賢い使い方になるので覚えておくことをオススメします。

返済時は利息だけでなく手数料にも注意

カードローンの返済でかかるお金は元金(借りたお金)+利息+手数料の総額です。手数料とは、提携ATMや振込の際に掛かる手数料でかならず全員が負担するわけではありません。

しかし多くの消費者金融などでは返済方法によって手数料も掛かる場合が多く、毎回数百円でも繰り返すことによって何千円と高額になっていきます。

| 商品名 | 自社ATM | 提携ATM(借入れ時) 1万円以下 | 提携ATM(借入れ時) 1万円超 | 提携ATM(返済時) 1万円以下 | 提携ATM(返済時) 1万円超 |

|---|---|---|---|---|---|

| アコム | 無料 | 110円 | 220円 | 110円 | 220円 |

| プロミス | 無料 | 110円 | 220円 | 110円 | 220円 |

| アイフル | 無料 | 110円 | 220円 | 110円 | 220円 |

| モビット | 無料 | 110円 | 220円 | 110円 | 220円 |

| レイクALSA | 無料 | 110円 | 220円 | 110円 | 220円 |

| 楽天銀行カードローン | なし | 原則無料 | 原則無料 | 無料 | 無料 |

| バンクイック | 無料 | 無料 | 無料 | 無料 | 無料 |

提携ATMは各コンビニに設置してあったりと便利な一方、消費者金融各社は手数料が基本かかるため、返済時の手数料を取られたくない場合には銀行カードローンも検討するようにしましょう。

よくある質問

- カードローンの返済が遅れるとどうなりますか?

-

カードローンの返済が遅れると、まずカードローン会社から電話やSMS等で支払いについての連絡が届きます。そのうえで新規の借入れができなくなる停止処置・遅延損害金などが発生しますので、もし意図的ではなく入金し忘れであってもすぐに返済するようにしましょう。

- カードローンの返済ができないとどうなりますか?

-

カードローンの返済ができない状態が続くと、書面による支払い催促が届いたりカードの強制解約、未払金の一括請求が求められます。もちろん、信用情報機関にも支払いができていないことが共有されるため、ほかのカードローン会社の審査にも不利に働いてしまいます。場合によっては法的措置となるケースもあるため、カードローンの滞納は避けるようにしましょう。

- カードローンの返済をバレないようにやる方法はありますか?

-

コンビニなどに設置してある提携ATMからの返済であれば、周囲からはじぶんの口座にお金を振り込んでいるのと変わらないのでバレることはないでしょう。消費者金融のカードローンではアプリで申し込みから契約・借入れや返済までできるものもあります。ローンカードを財布に入れておく必要なく、QRコードをかざすだけでATM返済できるのでたとえ財布の中を見られてもバレる心配がありません。その他には自宅や外出先からでも気軽に返済できるインターネットバンキングでの振込返済もオススメです。

- カードローンの返済日はどこで確認できますか?

-

カードローンの返済日は契約したカードローン会社のマイページから確認できます。

-20-300x158.png)